(BO des douanes n° 6811 du 25 mars 2009)

Objet : Fiscalité de l'énergie :

Articles du code des douanes relatifs aux produits pétroliers et à la taxe générale sur les activités polluantes (mis à jour au 1er janvier 2009)

09000277

Date d'entrée en vigueur du texte : 1er janvier 2009

Références :

- loi n° de finances n° 2008-1425 du 27 décembre 2008;

- loi n° de finances rectificative n° 2008-1443 du 30 décembre 2008.

La présente décision administrative :

- recense les nouvelles dispositions introduites par la loi de finances pour 2009 et la loi de finances rectificative pour 2008 en matière de fiscalité environnementale et de l'énergie ;

- établit la liste des articles du code des douanes relatifs à la fiscalité de l'énergie mis à jour au regard des modifications introduites par ces textes (annexe 1).

L'administratrice civile,

Chef du bureau F2,

Isabelle Peroz

I / Fiscalité de l'énergie :

A) Défiscalisation des biocarburants (article 265 bis A du code des douanes) :

L'article 16 de la loi de finances pour 2009 instaure une diminution progressive de la défiscalisation applicable aux biocarburants entre 2009 et 2011. En effet, la viabilité de la filière biocarburants étant désormais assurée par le mécanisme de la TGAP qui incite à l'incorporation de biocarburants dans les filières supercarburants et gazole, les niveaux antérieurs de défiscalisation ne sont plus justifiés.

- En 2009, le tarif de défiscalisation est de 21 €/hl pour la filière bioéthanol, et de 15 €/hl pour la filière biogazole.

- En 2010, la défiscalisation sera de 18 €/hl pour la filière bioéthanol, et de 11 €/hl pour la filière biogazole.

- En 2011, la défiscalisation sera abaissée à 8 €/hl pour le biogazole contre 14 €/hl pour la filière bioéthanol.

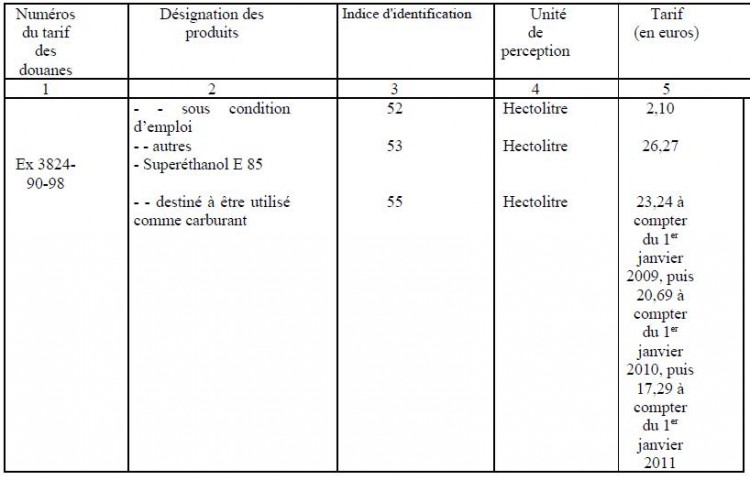

B) Abaissement de la fiscalité applicable au superéthanol (E 85) :

Afin de compenser la réduction de la défiscalisation des biocarburants, le tarif applicable à l'E 85 est ramené de 28,33 €/hl à 23,24 €/hl à compter du 1er janvier 2009.

Ce tarif sera abaissé à 20,69 €/hl à compter du 1er janvier 2010, puis 17,29 €/hl à compter du 1er janvier 2011.

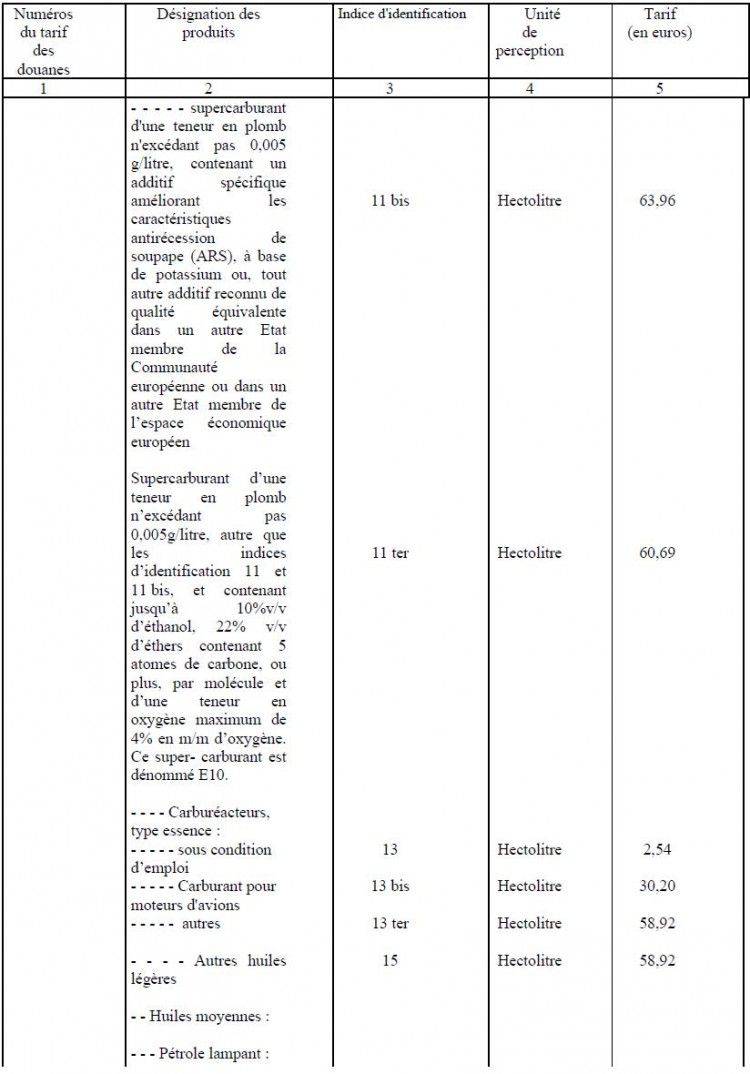

C) Commercialisation du supercarburant E10 (article 265 du code des douanes) :

L'article 17 de la loi de finances pour 2009 met en place la commercialisation d'un nouveau carburant additivé en éthanol à hauteur de 10%, le supercarburant E10. Cette commercialisation devrait intervenir à compter du mois d'avril 2009. Le supercarburant E10 aura une TIC de 60,69 €/hl, identique à celle du supercarburant 95 ou 98.

D) Abaissement du tarif de la taxe intérieure de consommation (TIC) applicable aux émulsions d'eau dans du gazole.

Ce taux est abaissé de 30,20 à 26,27 €/hl à compter du 1er janvier 2009.

E) Modification de l'article 266 quinquies B du code des douanes relatif à la taxe intérieure de consommation (TIC) sur les houilles, lignites et cokes :

1- L'article 77 de la loi de finances rectificative pour 2008 introduit un troisième fait générateur de la taxe à compter du 1er janvier 2009 (point 2 de l'article 266 quinquies B ) :

Désormais, lorsqu'il n'y a pas d'opération de livraison ni d'importation de houilles, lignites ou cokes, le fait générateur de la taxe et son exigibilité interviennent lors de la " consommation sur le territoire douanier de la France par un utilisateur final " de ces produits. Dans ce cas, le redevable est l'utilisateur final.

2- L'exonération de la taxe concernant les entreprises de valorisation de la biomasse est précisée (point 5.4 de l'article quinquies B) : elle est accordée aux " entreprises grandes consommatrices d'énergie ", c'est à dire celles dont les achats de combustibles et d'électricité utilisés pour cette valorisation représentent au moins 3% de leur chiffre d'affaires.

F) Adaptation terminologique des modalités d'acquittement de la taxe intérieure de consommation sur le gaz naturel (TICGN) :

Suite à la modernisation comptable des services de la DGDDI, la loi de finances rectificative pour 2008 modifie l'article 266 quinquies point 10 du code des douanes et remplace le terme " bureau de douane " devenu obsolète par le terme " service des douanes ".

G) Actualisation des articles 265 C et 266 quinquies B du code des douanes :

Il s'agit d'intégrer les nouvelles références communautaires de l'exonération de taxe intérieure de consommation pour les produits utilisés dans un procédé de fabrication de produits minéraux non métalliques.

II/ Fiscalité environnementale : la Taxe Générale sur les Activités Polluantes (TGAP)

A) L'article 29 de la loi de finances pour 2009 a apporté un certain nombre de modifications substantielles concernant la taxe générale sur les activités polluantes (articles 266 sexies et suivants du code des douanes) :

Suite au Grenelle de l'environnement, la réglementation relative à la TGAP a fait l'objet de nombreuses modifications en lois de finances. De nouvelles composantes de TGAP sont créées. Des taux réduits ont été adoptés pour les redevables ayant un comportement vertueux au plan environnemental. Le produit de la TGAP est affecté en partie aux actions de l'ADEME pour la protection de l'environnement.

1- Simplifications rédactionnelles en matière de fait générateur et redevable pour toutes les assiettes de TGAP.

a) Notion de redevable (article 266 sexies du code des douanes) :

- Le redevable de la taxe est celui qui, pour les besoins de son activité économique, livre pour la première fois sur le marché intérieur ou utilise pour la première fois des lubrifiants du point I.4 a, des lessives et préparations pour lessives du point 5 et des matériaux d'extraction du point 6.

- Le redevable de la taxe pour les lubrifiants des points 1.4 b et c est celui qui, pour les besoins de son activité économique, utilise les produits précités.

b) Notion de fait générateur (article 266 septies du code des douanes):

Le fait générateur de la taxe est constitué par la première utilisation ou la première livraison des lubrifiants du point I.4 a, des lessives et préparations pour lessives du point 5 et des matériaux d'extraction du point 6.

2- Création de deux nouvelles sous-composantes de TGAP :

a) TGAP déchets :

Une taxe sur l'élimination par incinération des déchets ménagers et assimilés (DMA) est créée à compter du 1er janvier 2009. Le fait générateur de la taxe est constitué par la réception des déchets dans l'installation d'incinération. Les redevables doivent déclarer dès 2009 des acomptes provisionnels pour l'année en cours. Les modalités d'application de cette nouvelle composante seront précisées dans une prochaine instruction.

b) TGAP émissions polluantes :

A compter du 1er janvier 2009, l'émission de poussières totales en suspension est soumise à la TGAP.

Le seuil d'assujettissement des entreprises est fixé à 50 tonnes par an. En deça de ce seuil, il n'y a pas de taxation. En revanche, toute entreprise atteignant ce seuil est soumise à la taxe dès la première tonne émise de poussières totales en suspension.

3 - Nouveaux taux d e TGAP pour 2009 :

Ces nouveaux taux de TGAP s'appliquent pour la déclaration annuelle et les 3 acomptes payés au titre de 2009 :

a) Déchets ménagers et assimilés :

- Stockage des DMA : échelonnement sur 7 ans de l'augmentation des tarifs (50 € la tonne en 2009 contre 150 en 2015) ;

- Incinération des DMA : hausse des taux sur 5 ans.

En outre, les installations de stockage et d'élimination des DMA peuvent bénéficier de taux réduits de TGAP lorsqu'elles ont un comportement vertueux au plan environnemental, comme par exemple de faibles émissions de NOX, ou lorsque les déchets sont acheminés par des modes de transports alternatifs à la route (rail, bateau). Les modalités d'application de ces taux réduits seront précisées dans une prochaine instruction.

b) Matériaux d'extraction : doublement du taux : 0,20 €/tonne.

c) Poussières totales en suspension : 64,86 €/tonne en 2009, et 85 € à compter de 2010 ;

d) Autres modifications de taux :

Les tarifs applicables aux déchets industriels spéciaux, aux émissions polluantes (à l'exception des poussières totales en suspension), aux lubrifiants, huiles et préparations lubrifiantes, aux préparations pour lessives, aux installations classées et aux imprimés sont relevés dans la même proportion que la limite supérieure de la première tranche du barème de l'impôt sur le revenu à compter du 1er janvier 2009.

4- Nouvelles modalités déclaratives :

A compter de 2009, les acomptes de TGAP versés à titre provisionnel pour l'année en cours seront calculés en appliquant à la base des opérations réalisées l'année précédente, les tarifs applicables au 1er janvier de l'année en cours.

5- Obligation d'un représentant fiscal pour les sociétés non établies en France et redevables de la

T GAP :

Cette formalité applicable aux sociétés non établies en France entre en vigueur à compter du 1er janvier 2009. Elle s'applique également aux redevables de la TGAP sur les imprimés.

B) Autres TGAP :

1 - TGAP sur les imprimés :

L'article 14 de la loi de finances rectificative pour 2008 met en conformité l'article 266 sexies du code des douanes avec les dispositions du code de l'environnement (article L 541-10-1) élargissant le périmètre d'application de l'éco-contribution sur les imprimés papiers, et à défaut de la TGAP, à compter du 1er juillet 2008.

Toutefois, les catalogues de vente par correspondance envoyés nominativement sont exclus de l'obligation contributive jusqu'au 31 décembre 2009. La TGAP ne s'appliquera donc à cette catégorie d'imprimés qu'à compter du 1er janvier 2010. (article 126 de la loi de finances pour 2009).

2- L'article 127 de la loi de finances pour 2009 instaure une TGAP sur les peintures, vernis, solvants, détergents, huiles minérales, pesticides, herbicides, fongicides et autres produits chimiques présentant un risque pour la santé : toute personne introduisant, important sur le marché national ou fabricant de tels produits doit prendre en charge techniquement et financièrement leur collecte et leur élimination. A défaut, et à compter du 1er janvier 2010, elle sera soumise à la TGAP.

Annexe 1 : Articles du code des douanes relatifs aux produits pétroliers et à la taxe générale sur les activités polluantes (mis à jour au 1er janvier 2009)

Titre IV

Chapitre I

Article 100 ter (modifié par l'article 62 de la loi n° 2007-1824 de finances rectificative pour 2007)

Le placement des produits énergétiques mentionnés à l'article 265 en entrepôt fiscal doit faire l'objet de déclarations ponctuelles, globales ou récapitulatives, dans les conditions prévues aux articles 84, 85 et 95 à 100 bis.

La sortie de produits énergétiques mentionnés à l'article 265 d'entrepôts fiscaux, leur mise à la consommation, leur exportation doivent faire l'objet, selon le cas, de déclarations ponctuelles, globales ou récapitulatives, dans les conditions prévues aux articles 84, 85 et 95 à 100 bis. Ces dispositions s'appliquent également aux cas prévus à l'article 267 bis du présent code et au II de l'article 57 de la loi n° 92-677 du 17 juillet 1992.

Titre V

Chapitre II

Article 131 bis (modifié par les articles 62 et 78 de la loi n° 2007-1824 de finances rectificative pour 2007 et par l'article)

Le point 3 est applicable à compter du 1er juillet 2008

1. Les produits énergétiques mentionnés à l'article 265 circulent entre entrepôts fiscaux en suspension des taxes intérieures de consommation prévues aux articles 265 et 266 quater, sous couvert du document d'accompagnement visé à l'article 66 de la loi n° 92-677 du 17 juillet 1992 portant mise en œuvre par la République française de la directive du Conseil des Communautés européennes (CEE) n° 91/680 complétant le système commun de taxe sur la valeur ajoutée et modifiant, en vue de la suppression des contrôles aux frontières, la directive (CEE) n° 77/388 et la directive (CEE) n° 92/12 relative au régime général, à la détention, à la circulation et au contrôle des produits soumis à accises.

L'entrepositaire agréé destinataire des produits renvoie à l'entrepositaire agréé expéditeur l'exemplaire de ce document prévu à cet effet dans les quinze jours à compter de la date d'expédition des produits.

L'entrepositaire agréé expéditeur est déchargé de sa responsabilité par l'apurement du régime suspensif dans les conditions fixées au I de l'article 69 de la loi n° 92-677 du 17 juillet 1992.

2. A défaut d'apurement dans les deux mois à compter de la date d'expédition, l'expéditeur informe l'administration.

A défaut d'apurement dans les quatre mois à compter de la date d'expédition des produits, l'impôt est liquidé au taux en vigueur à la date d'expédition des produits et acquitté par l'expéditeur selon les règles applicables en matière de douane.

3. Le document d'accompagnement prévu au 1 peut être établi au moyen du service de suivi informatique des mouvements de marchandises soumises à accises, sur autorisation du directeur général des douanes et droits indirects.

Chapitre III

Article 142

Sous réserve des dispositions de l'article 141 ci-dessus, sont admissibles en entrepôts de stockage dans les conditions fixées au présent chapitre :

1° Toutes les marchandises soumises à raison de l'importation, soit à des droits de douane, taxes ou prohibitions, soit à d'autres mesures économiques, fiscales ou douanières ;

2° Les marchandises provenant du marché intérieur destinées à l'exportation et désignées par des arrêtés conjoints du ministre de l'économie et des finances et des autres ministres intéressés. Ces arrêtés fixent également les conditions et la mesure dans lesquelles lesdites marchandises peuvent bénéficier des avantages consentis à l'exportation ;

3° Les produits d'origine nationale visés au tableau B de l'article 265 ci-après destinés ou non à l'exportation.

Chapitre III bis

Article 158 A (modifié par l'article 62 de la loi n° 2007-1824 de finances rectificative pour 2007)

1. L'entrepôt dans lequel les produits pétroliers mentionnés à l'article 265 sont reçus, détenus ou expédiés en suspension des taxes intérieures de consommation prévues aux articles 265 ou 266 quater est dénommé entrepôt fiscal de stockage de produits pétroliers.

2. L'entrepôt fiscal de stockage de produits pétroliers peut également contenir des produits pétroliers placés sous le régime de l'entrepôt douanier.

3. Les personnes ayant la qualité d'entrepositaire agréé peuvent seules exploiter un entrepôt fiscal de stockage de produits pétroliers, y recevoir, détenir et expédier des produits pétroliers.

Article 158 B

1. La mise en service, l'exploitation ainsi que toute modification substantielle des conditions d'exploitation de l'entrepôt fiscal de stockage de produits pétroliers doivent être autorisées par l'administration des douanes dans des conditions fixées par décret.

2. Des arrêtés du ministre du budget déterminent les manipulations dont les produits placés en entrepôt fiscal de stockage des produits pétroliers peuvent faire l'objet.

3. L'entrepositaire agréé, titulaire de l'autorisation d'exploiter, est responsable auprès de l'administration des douanes de toutes les opérations résultant du stockage des produits pétroliers et de l'application de la réglementation douanière et fiscale qui s'y rapporte. A ce titre, il est redevable de l'impôt lors de la constatation des manquants. Il est tenu de présenter une caution solvable.

4. Il doit dans ce cadre :

a) tenir une comptabilité des stocks et des mouvements de produits ;

b) présenter les produits placés en entrepôt à toute réquisition du service des douanes qui peut procéder à tous contrôles et recensements.

5. La cession des produits placés en entrepôt fiscal de stockage de produits pétroliers doit être mentionnée dans la comptabilité matières et faire l'objet d'une déclaration auprès de l'administration des douanes. Les obligations de l'entrepositaire cédant sont transférées à l'entrepositaire cessionnaire.

Article 158 C

Les pertes de produits placés en entrepôt fiscal de stockage de produits pétroliers ne sont pas soumises à l'impôt s'il est justifié auprès de l'administration :

1° qu'elles résultent d'un cas fortuit ou d'un cas de force majeure ;

2° ou qu'elles sont inhérentes à la nature des produits. Des arrêtés du ministre du budget peuvent fixer à ce titre une limite forfaitaire aux pertes admissibles en franchise pour chacun des produits et pour chaque mode de transport.

Article 158 D (créé par l'article 93 de la loi n° 2004-1485 de finances rectificative pour 2004)

I - Est dénommé entrepôt fiscal de produits énergétiques l'établissement dans lequel les produits énergétiques destinés à être utilisés comme carburant ou combustible, autres que les produits pétroliers, le gaz naturel, la houille, les lignites et le coke, sont produits, détenus, reçus ou expédiés en suspension des taxes de consommation mentionnées aux articles 265 et 266 quater.

II - Seules les personnes ayant la qualité d'entrepositaire agréé peuvent exploiter un entrepôt fiscal de produits énergétiques.

III - L'entrepôt fiscal de produits énergétiques est créé, modifié et géré selon les principes prévus aux articles 158 B et 158 C. L'entrepositaire agréé, titulaire de l'autorisation d'exploiter, est soumis aux mêmes obligations que celles prévues auxdits articles. Un décret fixe les conditions d'application du présent III.

Chapitre V

Article 163

1. La production d'huiles minérales en régime de suspension de taxes et de redevances s'effectue dans un entrepôt fiscal de production dit usine exercée.

2. La production d'huiles minérales s'entend de l'extraction et de l'obtention, par tous procédés et à partir de toutes matières premières, des huiles minérales visées aux tableaux B et C de l'article 265.

Ne sont toutefois pas considérées comme production d'huiles minérales les opérations suivantes :

a) les opérations au cours desquelles de petites quantités d'huiles minérales sont obtenues accessoirement ;

b) les opérations par lesquelles l'utilisateur d'une huile minérale rend sa réutilisation possible dans sa propre entreprise et pour ses besoins propres, pour autant que les montants de taxe déjà payés sur cette huile ne soient pas inférieurs au montant de taxe qui serait dû si l'huile réutilisée était à nouveau soumise à cette imposition.

3. Les personnes ayant la qualité d'entrepositaire agréé peuvent seules exploiter une usine exercée ; à ce titre, elles peuvent seules y recevoir, produire et expédier les huiles minérales visées aux tableaux B et C de l'article 265.

Article 163 A (abrogé par l'art. 42 de la loi n° 92-1476 du 31.12.92).

Article 164 (abrogé par l'art. 42 de la loi n° 92-1476 du 31.12.92).

Article 164 A (abrogé par l'art. 42 de la loi n° 92-1476 du 31.12.92).

Article 165

1. Doivent être placés sous le régime de l'usine exercée :

a) les installations d'extraction d'huiles minérales visées aux tableaux B et C de l'article 265 ;

b) les installations ou les établissements de production qui procèdent :

- soit au traitement ou au raffinage d'huiles brutes de pétrole ou de minéraux bitumineux, de gaz de pétrole et d'autres hydrocarbures gazeux, pour obtenir des huiles minérales visées aux tableaux B et C de l'article 265 ;

- soit à la fabrication d'huiles minérales, pour lesquelles un taux de taxe est fixé dans les tableaux B et C de l'article 265.

2. Peuvent être placés sous le régime de l'usine exercée, sur la demande de la personne qui en assure l'exploitation, les installations ou les établissements qui procèdent à la fabrication d'huiles minérales pour lesquelles aucun taux de taxe n'est fixé dans les tableaux B et C de l'article 265. A défaut de placement sous le régime de l'usine exercée, les exploitants de ces installations ou établissements sont néanmoins tenus d'en déclarer l'existence et la cessation d'activité à l'administration des douanes.

3. Peuvent être effectuées, dans les usines exercées visées au b du 1 et au 2 du présent article, des fabrications connexes de produits autres que des huiles minérales, dont la liste est fixée par arrêté du ministre chargé du budget.

Article 165 A (abrogé par l'art. 99 de la loi n° 92-677 du 17.07.92 ).

Article 165 B (modifié par l'article 62 de la loi n° 2007-1824 de finances rectificative pour 2007)

1. Les huiles minérales visées au tableau B de l'article 265 sont admises dans les usines exercées visées au b du 1 et au 2 de l'article 165 en suspension des taxes dont elles sont passibles.

Cette suspension est réservée, dans les usines exercées visées au a du 1 de l'article 165, aux produits qui y sont extraits.

1 bis. Les huiles minérales visées au tableau C de l'article 265 sont admises dans les usines exercées visées au b du 1 et au 2 de l'article 165 en suspension des taxes intérieures de consommation dont elles sont passibles.

Article 166 (abrogé par l'art. 42 de la loi n° 92-1476 du 31.12.92).

Article 167

La mise en service, l'exploitation ainsi que toute modification substantielle des conditions d'exploitation de l'usine exercée doivent être autorisées par l'administration des douanes dans des conditions fixées par décret.

Article 168 b is (abrogé par l'art. 42 de la loi n° 92-1476 du 31.12.92).

Chapitre VIII

Article 176

1 Les dépôts spéciaux sont des établissements agréés par le directeur général des douanes et droits indirects et placés sous le contrôle de l'administration des douanes dans lesquels peuvent être stockés, dans l'attente de leur livraison aux utilisateurs, des produits pétroliers préalablement dédouanés au bénéfice d'un régime douanier ou fiscal particulier.

L'autorisation d'exploiter un dépôt spécial est délivrée par le directeur général des douanes et droits indirects.

2 Les règles de constitution et de fonctionnement des dépôts spéciaux sont fixées, pour chaque régime particulier, par les textes réglementaires prescrivant, en vertu du présent code, les mesures applicables en vue du contrôle des produits dédouanés au bénéfice dudit régime.

Article 177

1 Les quantités de produits dédouanés à destination des dépôts spéciaux qui ne peuvent être présentées au service des douanes au cours de ses contrôles et dont la livraison aux utilisateurs bénéficiaires du régime douanier ou fiscal particulier ne peut être justifiée sont passibles des droits et taxes exigibles sur les produits de même nature en régime normal, déduction faite, le cas échéant, des droits et taxes exigibles en régime particulier.

Le déclarant en douane des produits et le titulaire de l'autorisation d'exploiter le dépôt spécial sont tenus solidairement au paiement de ces droits et taxes.

2 Toutefois, il est fait remise des sommes exigibles en vertu du paragraphe précédent, lorsqu'il est justifié que ces déficits sont dus à des causes dépendant de la nature du produit, à un cas fortuit ou à un cas de force majeure.

Titre VII

Chapitre II

Article 190

Sont exemptés des droits de douane et des taxes intérieures les produits pétroliers et les houilles destinés à l'avitaillement des navires, à l'exclusion des bâtiments de plaisance et de sport, qui naviguent en mer ou sur les cours d'eau affluant à la mer jusqu'au dernier bureau de douane situé en amont dans le département côtier, ainsi que, dans les limites définies par décret, ceux destinés à l'avitaillement des bateaux naviguant sur les cours d'eau ou parties de cours d'eau internationaux.

Un arrêté du ministre du budget fixe les conditions d'application du présent article et peut en étendre les dispositions aux navires de mer naviguant dans la partie des cours d'eau non comprise dans les limites prévues au paragraphe précédent sous réserve que ces navires n'effectuent pas dans cette partie des transports de cabotage.

Article 195

Sont exemptés des droits de douane et des taxes intérieures les produits pétroliers destinés à l'avitaillement des aéronefs qui effectuent des liaisons commerciales au-delà du territoire douanier de la France continentale.

Article 195 bis

Aucun droit de port ou redevance sur les produits pétroliers visés au tableau B de l'article 265 ci-après, livrés à l'avitaillement des navires ou des aéronefs, ne peut être institué et perçu au profit soit de collectivités ou organismes quelconques (départements, communes, chambres de commerce, ports autonomes, aéroports, etc.), soit de concessionnaires d'installations de distribution, sans que la création de ce droit ou de cette redevance ait été autorisée par décret.

Chapitre V

Article 196 quater

Les produits extraits du plateau continental ou de la zone économique sont considérés comme extraits d'une nouvelle partie du territoire douanier.

Les mêmes produits doivent, pour l'application de la législation fiscale, être considérés comme extraits du territoire français métropolitain.

Article 196 quinquies

Les matériels industriels, ainsi que les produits nécessaires à leur fonctionnement et à leur entretien, affectés sur le plateau continental ou dans la zone économique à la recherche ou à l'exploitation des hydrocarbures et d'autres substances minérales et organiques dont la liste est fixée par décret, sont exemptés des droits de douane d'importation.

Titre X

Chapitre I

Taxes intérieures

Article 265 (modifié par l'article 17 de la loi n° 2008-1425 de finances pour 2009) :

1. Les produits énergétiques repris aux tableaux B et C ci-après, mis en vente, utilisés ou destinés à être utilisés comme carburant ou combustible sont passibles d'une taxe intérieure de consommation dont les tarifs sont fixés comme suit :

Tableau A (abrogé)

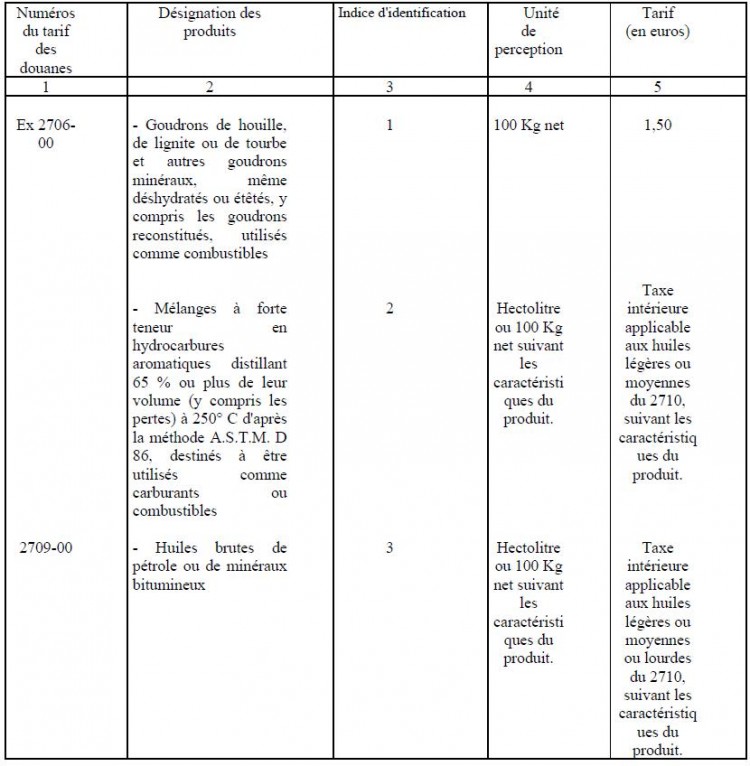

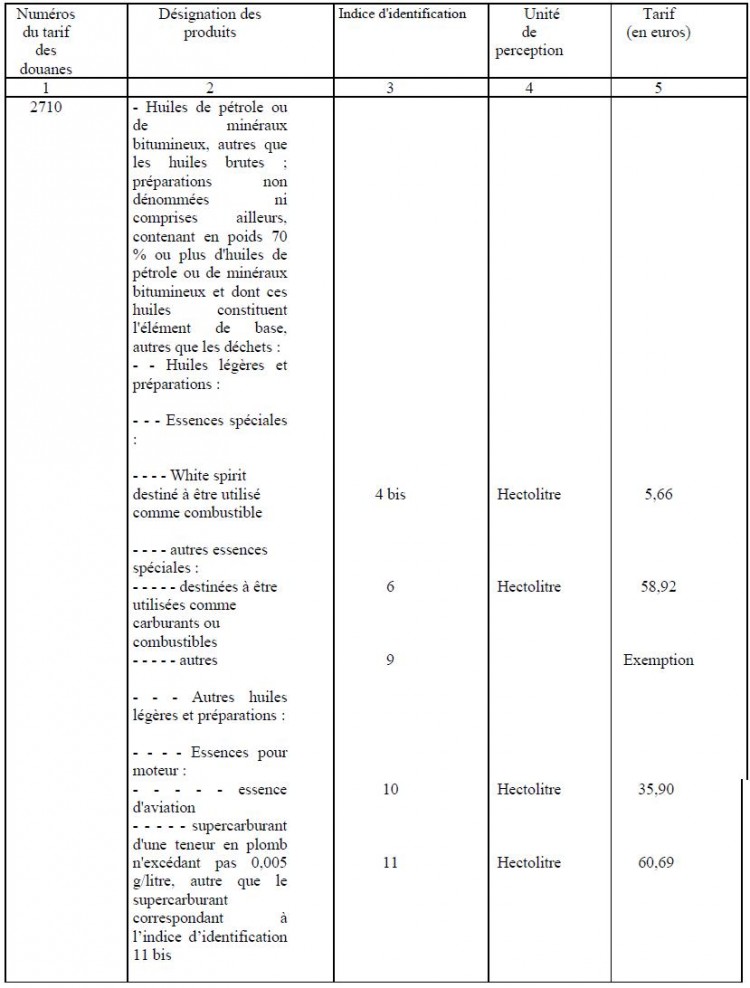

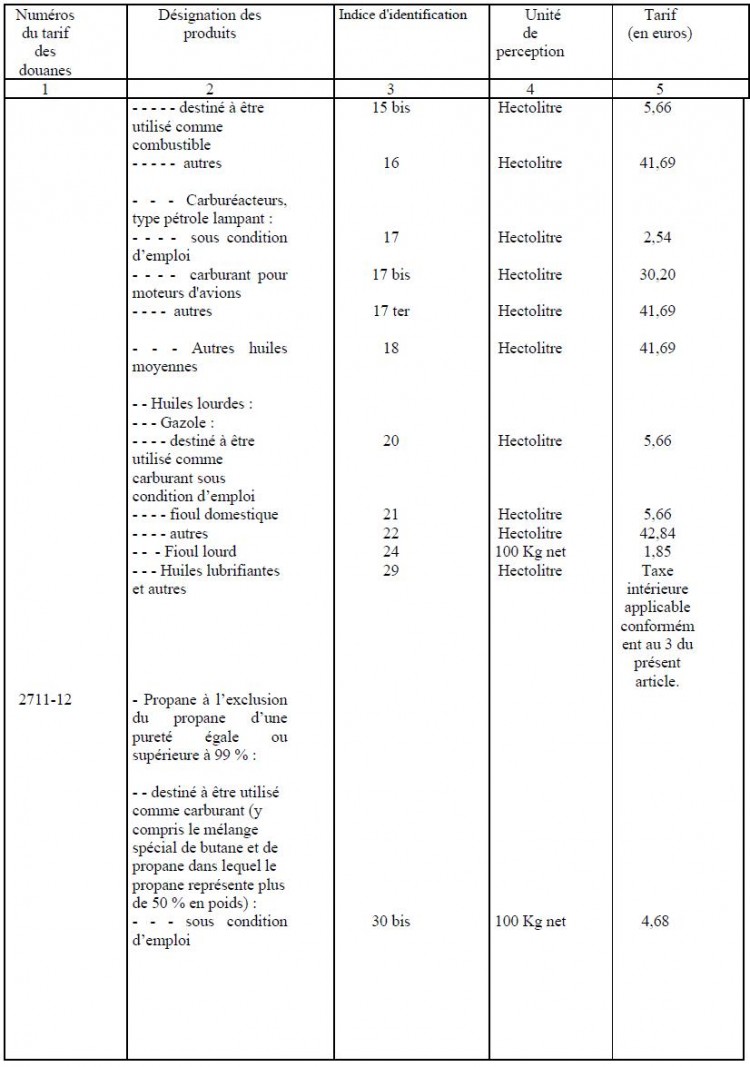

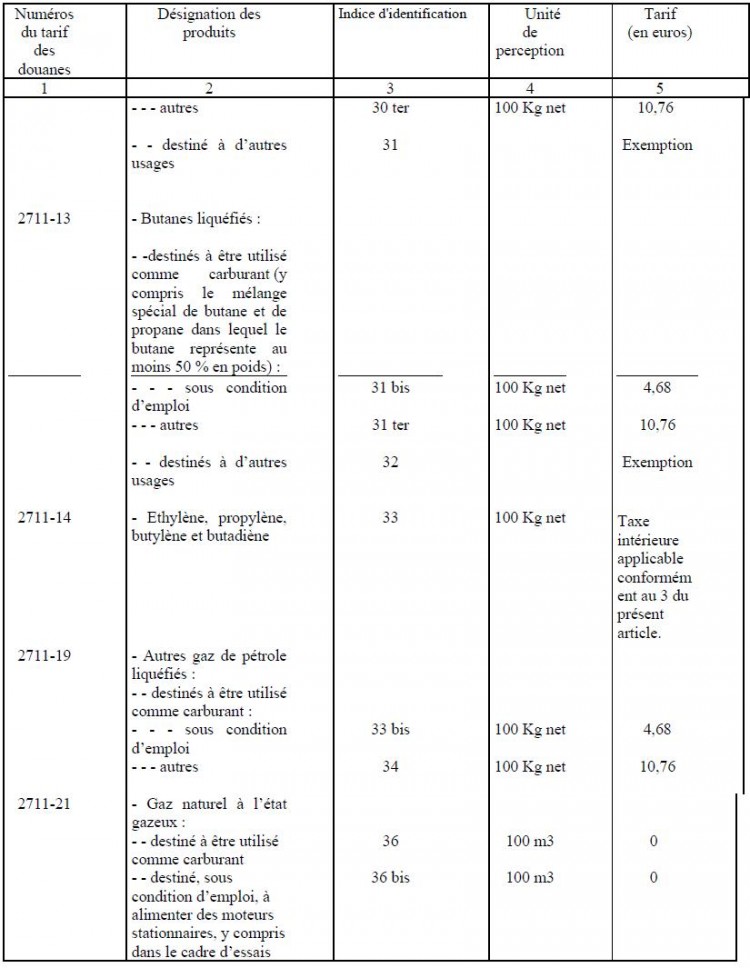

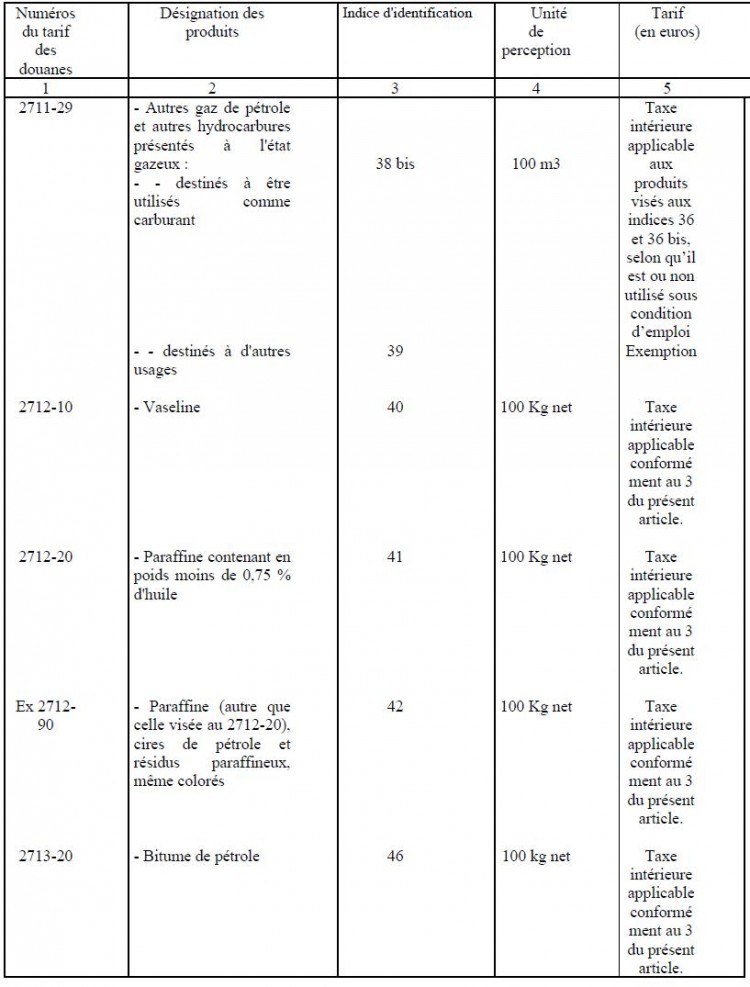

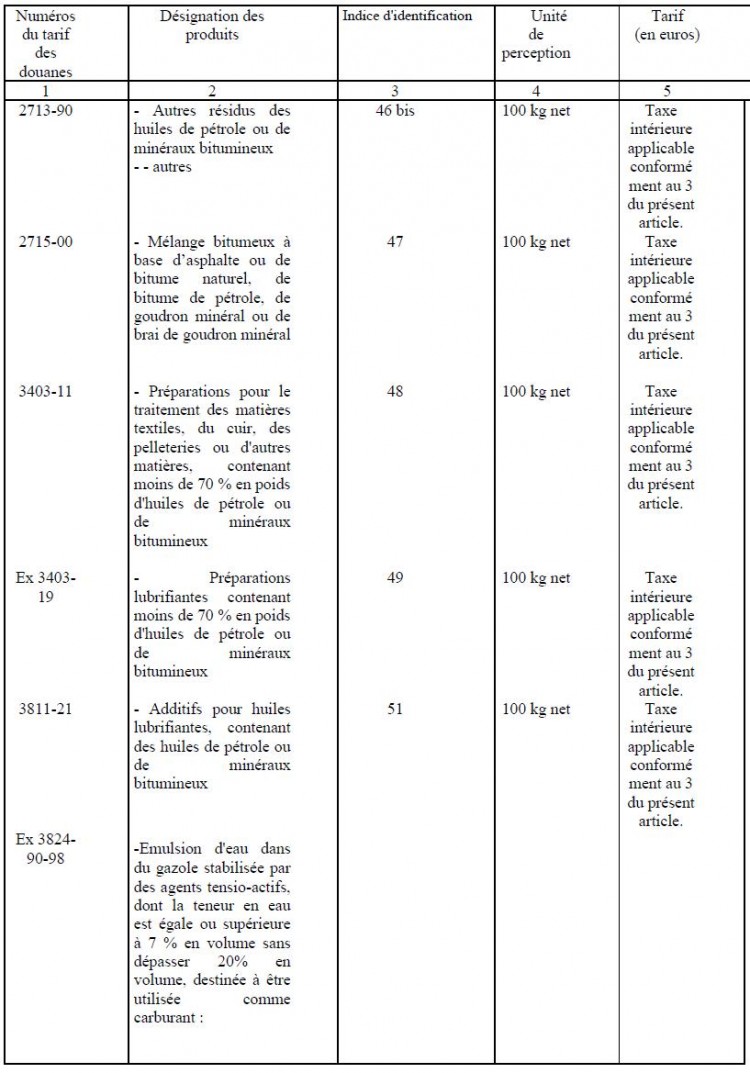

Tableau B. Produits pétroliers et assimilés

1 - Nomenclature et tarif

2 - Règles d'application

a) (abrogé)

b) (abrogé par art. 39 de la loi n° 99-1172 du 30.12.1999)

c) Pour les produits taxables à la masse, la taxe est assise sur la masse commerciale (masse dans l'air) exprimée en kilogrammes.

Pour les produits liquides taxables au volume, la taxe est assise sur le volume mesuré à l'état liquide, à la température de 15°C et exprimé en litres.

Pour le méthane, le gaz naturel et les autres hydrocarbures présentés à l'état gazeux destinés à être utilisés comme carburants, la taxe est assise sur le volume mesuré à l'état gazeux sous la pression de 760 mm de mercure à la température de 0°C et exprimé en centaines de mètres cubes avec deux décimales.

(4ème alinéa abrogé).

d) (abrogé par l'art. 25 de la loi de finances rectificative pour 2002 n° 2002-1576 du 30.12.02)

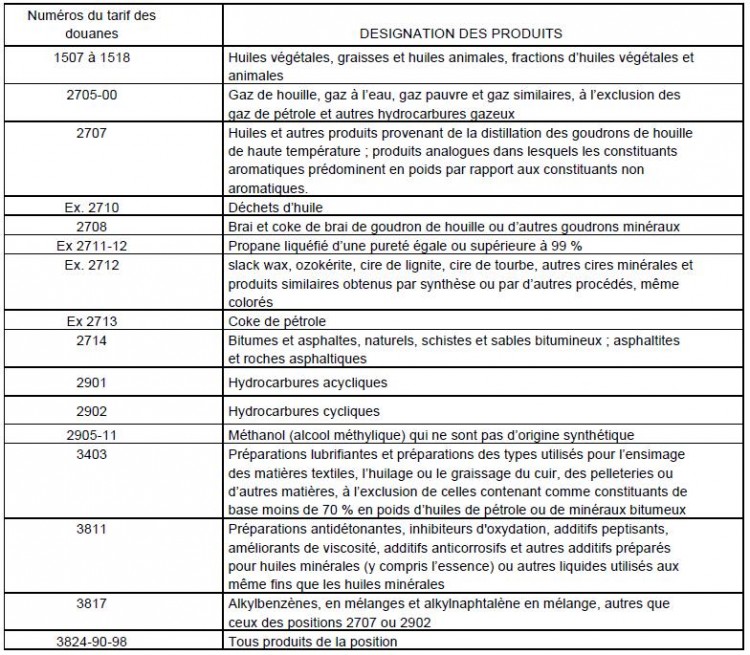

Tableau C. Autres produits énergétiques

1 - (abrogé)

2 - Tarif et règles d'application

Les produits visés au présent tableau sont exemptés de la taxe intérieure de consommation, sauf lorsqu'ils sont destinés à être utilisés comme carburant ou combustible.

3 - Nomenclature.